三井住友カードはSBI証券口座を使うとクレジットカードを利用した積立投資ができます。

三井住友カードには積立投資をしたときにポイント還元率が高いゴールドカード(NL)とプラチナプリファードがあり、それぞれ積立投資の還元率はゴールドカード(NL)は還元率1%、プラチナプリファードは還元率5%となっています。 ぱっと見ではプラチナプリファードが圧倒的に高還元率に見えますが、年会費が33,000円とゴールドカード(NL)に比べると高く、「ホントにプラチナプリファードの方がお得なの?」と疑問がでてきます。

この記事では年会費やそのほかの特典もすべて考慮して、実際にどちらがお得なのか比較してみました。

三井住友カードプラチナプリファードとゴールド(NL)の特徴比較

|  | |

| 初年度年会費 | 5,500円(税込) | 3万3,000円(税込) |

| 2年目以降年会費 | 5,500円(税込) ※年間100万円の利用で翌年以降永年無料 | 3万3,000円(税込) |

| ショッピング保険 | 年間300万円まで | 年間500万円まで |

| 旅行傷害保険 | 最高2,000万円(海外・国内) | 最高5,000万円(海外・国内) |

| 空港ラウンジサービス | 国内主要空港のラウンジが無料で利用可能 | 国内主要空港、ハワイ ホノルルの 空港内にあるラウンジが無料で利用可能 |

| ポイント還元率 | 0.5%~ | 1.0%~ |

| クレカ積立還元率 | 1.0% | 5.0% |

| 国際ブランド | VISA、Mastercard | VISA |

| 入会資格 | 原則満20歳以上、安定継続収入のある方 | 原則満20歳以上、安定継続収入のある方 |

| 家族カード年会費 | 年会費無料 | 年会費無料 |

| 入会特典 | なし | 40,000pt |

| 継続特典 | 年間100万円の利用で10,000pt | 前年100万円の利用ごとに10,000pt (最大40,000pt) |

| その他特典 | 対象のコンビニ、飲食店の利用で最大5%還元 | ・特約店の利用で最大10%還元 ・外貨ショッピング利用で3%還元 |

三井住友カード ゴールド(NL)のメリット

- 年間100万円以上の利用で年会費が永年無料

- 毎年、年間100万円以上の利用で10,000ポイント

- 対象のコンビニ・飲食店で5.0%還元

- SBI証券口座でのクレカ積立1.0%還元

1.年間100万円以上の利用で年会費が永年無料

三井住友カード ゴールド(NL)は通常年会費が5,500円かかりますが、年間100万円以上使用することで翌年以降の年会費が永久無料になります。 年間100万円となるとハードルが高いように見えますが、月85,000円ほどの利用なのでクレジットカードを積極的に利用すれば達成可能な金額です。

ただし、クレカ積立での利用金額は年会費無料条件の集計対象外のため注意です!

2.毎年、年間100万円以上の利用で10,000ポイント

三井住友カード ゴールド(NL)は年間100万円以上利用すると10,000ポイントがプレゼントされます。 くわえて、100万円利用時の通常ポイント(還元率0.5%)も合わせると15,000ポイントがもらえることになり、100万円利用時の実質還元率は1.5%になります。 この特典は一回限りではなく、条件を達成すれば毎年受け取ることができます。

3.対象のコンビニ・飲食店で5.0%還元

還元率は支払い方法によって変わるので注意です。

| Visa・Mastercard | タッチ決済(カード現物をタッチする場合) | iD | Apple ・Google Pay™ (iD) | Apple・Google Pay(タッチ決済) |

| 2.5% | 5.0% | 2.5% | 2.5% | 5.0% |

対象店舗

●セイコーマート ●セブン-イレブン ●ポプラ ●ローソン ●マクドナルド ●サイゼリヤ ●ガスト ●バーミヤン ●しゃぶ葉 ●ジョナサン ●夢庵 ●その他すかいらーくグループ飲食店 ●すき家 ●はま寿司 ●ココス ●ドトールコーヒーショップ ●エクセルシオール カフェ ●かっぱ寿司 など

4.SBI証券口座でのクレカ積立1.0%還元

三井住友カード ゴールド(NL)を利用してSBI証券口座で積立投資を行うと1.0%の還元が受けられます。 つみたてNISAや投資信託に設定でき、還元されたポイントを使って再投資もできるので通常よりもおとくに投資できます。

三井住友カード プラチナプリファードのメリット

- 入会特典40,000pt

- 継続特典最大40,000pt

- 特約店の利用で最大10%還元

- クレカ積立での還元率5.0%

1.入会特典40,000pt

三井住友カード プラチナプリファードは入会特典があり、入会月から3ヶ月後の月末までに40万円以上の利用があると40,000ポイント受け取ることができます。 つまり、この入会特典を受けとれば、初年度はそれだけで年会費(33,000円)以上の還元となり実質無料です。40万円利用分の通常獲得ポイントも合わせると実質44,000円分のポイントが還元されます。

2.継続特典最大40,000pt

三井住友カード プラチナプリファードは前年の利用額が100万円を超えるごとに10,000のボーナスポイントを受け取れます(最大40,000ポイントまで)。 仮に年間の利用額が100万円だとすると、還元率1%の通常ポイント(10,000ポイント)も合わせると合計20,000ポイントにもなります。

3.特約店の利用で最大10%還元

プリファードストアに加盟している80店以上ものサイトや店舗でプラチナプリファードを利用すると通常の1%に加えて特別にポイントが加算(最大10%)されます。

4.クレカ積立での還元率5.0%

三井住友カード プラチナプリファードの最大の特徴は「SBI証券でクレカ積立をすると5.0%のポイント還元を受けれる」ところです。 仮に、クレカ積立の上限である毎月5万円の積み立てをしていれば、月2,500ポイント、年間にして30,000ポイントも獲得できてしまいます。

ゴールド(NL)は年会費が5,500円とゴールドカードの中では安く、年間100万円利用すると次年度以降の年会費が永久無料になります。 年会費無料でこれらの特典を受けられるのはお得ですね。

プラチナプリファードは年会費が33,000円とゴールドカード(NL)と比較するとどうしても割高に見えてしまいます。 しかし、基本還元率が1.0%と高く、クレカ積立の還元率5.0%、入会特典や継続特典もあるため年会費以上のメリットがあります。

プラチナプリファードvsゴールドNLクレカ積立はどっちがお得か

プラチナプリファードの年会費33,000円を払ってまでクレカ積立の還元率5%を受けとる方がお得なのか、ゴールドカード(NL)と 比較してどちらがお得なのか、年会費、入会・継続特典を含めて実質還元率を確認してみます。

前提条件

- プラチナプリファード:基本還元率1.0%、クレカ積立還元率5.0%

- ゴールドカード(NL):基本還元率0.5%、クレカ積立還元率1.0%

- クレカ積立は利用上限の月5万円利用

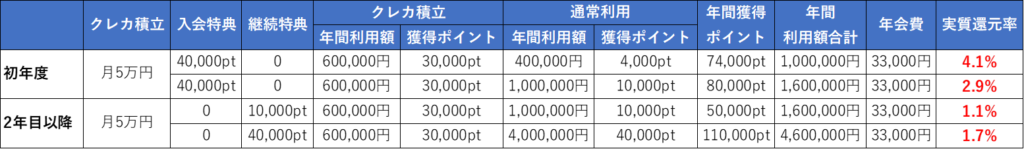

三井住友カード プラチナプリファード

初年度は入会特典があるため入会特典がもらえる40万円の利用の場合、実質還元率は4.1%、100万円まで利用すると実質還元率は2.9%になります。

2年目以降は継続特典があるため上限の400万円まで使った場合、実質還元率は1.7%です。

今回は基本還元率を1.0%で計算していますが、プリファードストアなどの特典を利用すると還元率はもっと高くなります。

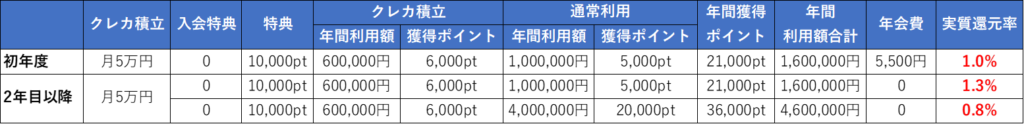

三井住友カード ゴールドカード(NL)

初年度は年会費の5,500円がかかるので実質還元率は1.0%ですが、100万円以上利用するとよく年以降は年会費が無料になるので実質還元率は1.3%にまで高くなります。

わかりやすいように実質還元率のみを比較してみました。

| 初年度 | 2年目以降 | ||

| 利用額100万円 | 利用額100万円 | 利用額400万円 | |

| プラチナプリファード | 2.9% | 1.1% | 1.7% |

| ゴールドカード(NL) | 1.0% | 1.3% | 0.8% |

クレカ積立をする場合は初年度はプラチナプリファードが断然お得です。

2年目以降は年間の利用額によって変わり、100万円の利用ならゴールドカード(NL)がわずかにお得、 100万円を超える場合はプラチナプリファードの方がお得という結果になりました。

今なら入会キャンペーンでもっとお得に

いまなら三井住友カードの紹介キャンペーンを利用すると追加ポイントが受け取ることができ通常よりももっとお得に利用できます。

入会キャンペーン内容

- 新規入会で最大10,000円相当のVポイントプレゼント

- 利用金額の最大15%分のVポイントをプレゼント

結論:三井住友カード×SBI証券でクレカ積立をするならプラチナプリファードがおすすめ

個人的にはSBI証券でクレカ積立をするならゴールドカード(NL)よりもプラチナリファードがおすすめです!

初年度の実質還元率2.9%に加えて、2年目以降も1.1%以上とプラチナカードの中では高い還元率となっています。 加えて、ポイント還元以外の豊富な特典もあるのでクレカ積立をしている方は持っておきたい1枚ですね!

コメント